:quality(75)/arc-anglerfish-arc2-prod-elcomercio.s3.amazonaws.com/public/BJPI4T3LRVD7JBPCBRETDAPDNA.jpg)

1 / 2 Asbanc: La morosidad bancaria se ubicó en 2,7% en marzo

2 / 2 BCR prevé un aumento en niveles de morosidad de bancos y cajas - 2

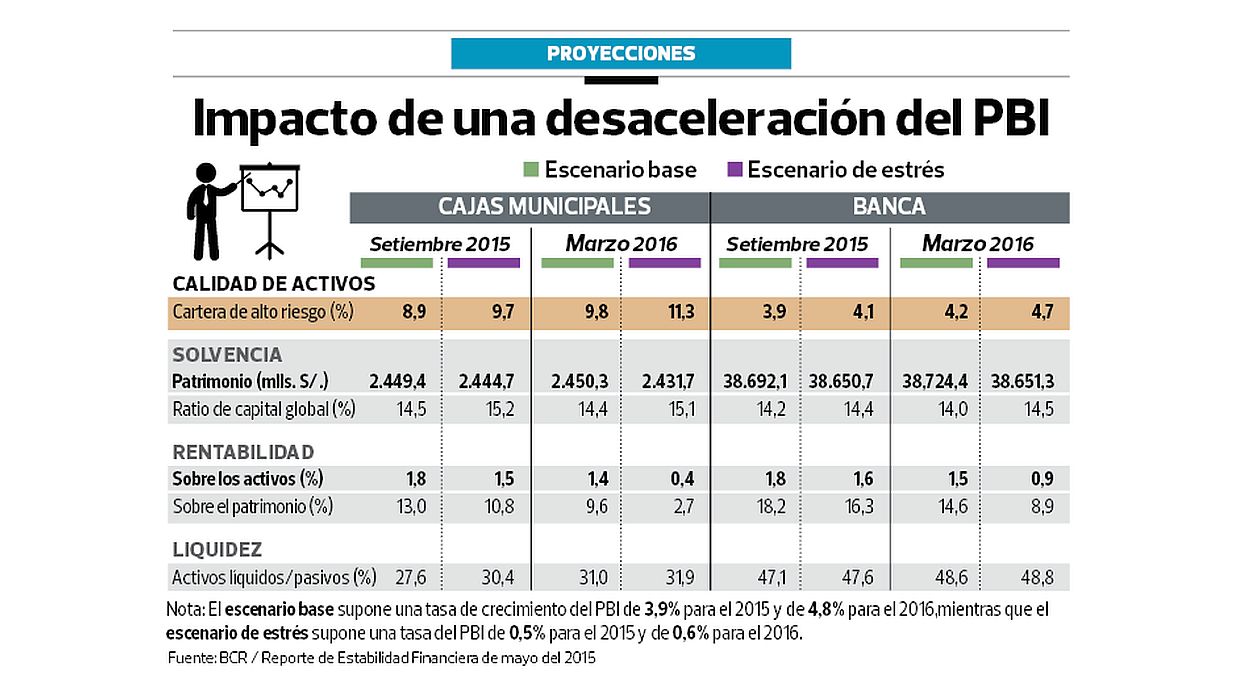

El Banco Central de Reserva (BCR) proyectó que los indicadores de incumplimiento de créditos y rentabilidad del sistema financiero se deteriorarían en los próximos meses; no obstante, esta situación no comprometería la solvencia de las instituciones financieras.

El BCR estimó que, en un escenario que supone las proyecciones de crecimiento del PBI vigentes para este y el próximo año; y en un escenario extremo de baja probabilidad (que prevé un menor desempeño de la economía), la cartera de alto riesgo (atrasada, refinanciada y reestructurada) tanto de los bancos como de las cajas se deterioraría hasta al menos el primer trimestre del año.

Sigue a Portafolio también en Facebook

Así, sobre la hipótesis de que el PBI crecería 3,9% el 2015 y 4,8% el 2016, la cartera riesgosa de la banca, que ascendió 3,6% en marzo pasado, subiría en 0,3 puntos porcentuales (p.p.) en setiembre próximo y 0,6 p.p. en marzo del 2016.

Bajo los mismos supuestos, dicho indicador de las cajas municipales, que marcó 8,2% en marzo pasado, subiría en 0,7 p.p. en setiembre próximo y 0,16 p.p. en el primer trimestre del 2016.

Por otro lado, en un escenario de estrés, que supone una tasa de crecimiento del PBI de 0,5% para el 2015 y 0,6% el 2016, la cartera de alto riesgo de la banca subiría 0,5 p.p. en setiembre y a 1,1 p.p. en marzo del próximo año.De igual modo, el indicador de las cajas aumentaría 1,5 p.p. en setiembre y 3,1 p.p. en marzo del 2016.

“Tanto en el escenario base como en el de estrés, la banca afrontaría un deterioro en sus indicadores de morosidad y de rentabilidad, aunque ello no afectaría su solvencia”, señaló el BCR en su último “Reporte de estabilidad financiera”.

RIESGOS LATENTES

El Banco Central también se refirió a dos factores de riesgo que podrían tener impacto en los indicadores del sistema financiero. Uno ellos es el cambiario o tipo de cambio. El banco sostuvo que este riesgo en el sistema financiero se hace más relevante ante bruscas variaciones del precio del dólar, que podrían acentuarse por posibles deterioros de la situación internacional.

Este último es el segundo factor de riesgo, dado que según el BCR: “Un deterioro de la situación económica y financiera internacional y de las condiciones económicas externas podría conllevar un crecimiento menor al esperado de la economía local”.

Ambos riesgos –dijo el BCR– podrían afectar negativamente la capacidad de pago de las familias y las empresas.

Empero, resaltó que algunas entidades han tomado medidas correctivas en su política de otorgamiento de créditos y otras se han reorganizado para corregir la calidad de su cartera.

EL CICLO POLÍTICO EN LAS CAJAS

“En la mayoría de las cajas municipales, una mayor rotación en los órganos de gobierno [municipal] estuvo acompañada de una menor calidad de cartera y, por ende, de su fortaleza financiera”, sostuvo el BCR en su “Reporte de estabilidad financiera”.

El BCR dijo que se podrían evaluar medidas orientadas a resolver esta problemática, como la experiencia española, de modo que los órganos de gobierno de las cajas reflejen la estructura accionaria de la entidad y permitan la incorporación de nuevos socios estratégicos y, por ende, sus opciones de capitalización.

MÁS DATOS

► Consumo. La morosidad real de los créditos de consumo, entendida como la cartera morosa y los retirados de los balances, a través de castigos, ascendió a 9,9% en la banca.

► Mypes. La morosidad real de los créditos a las pequeñas y microempresas (mypes) es de 13,1% en las cajas municipales.

:quality(75)/arc-anglerfish-arc2-prod-elcomercio.s3.amazonaws.com/public/BJPI4T3LRVD7JBPCBRETDAPDNA.jpg)

:quality(75)/arc-anglerfish-arc2-prod-elcomercio.s3.amazonaws.com/public/RLPRZY23GZA65ALG4MZJZNK4KI.jpg)