:quality(75)/arc-anglerfish-arc2-prod-elcomercio.s3.amazonaws.com/public/LTJBVBOMMRBXNMBHRT7E37OGDY.jpg)

1 / 2 Jóvenes prefieren ahorrar en casa aunque tengan cuenta bancaria - 2

2 / 2 Jóvenes prefieren ahorrar en casa aunque tengan cuenta bancaria - 1

Contar con conocimientos financieros básicos es un tema relevante para que los jóvenes no comprometan su situación económica en tanto van asumiendo más retos profesionales y familiares. Sin embargo, muchos desconocen cómo funciona el sistema financiero y son cautelosos.

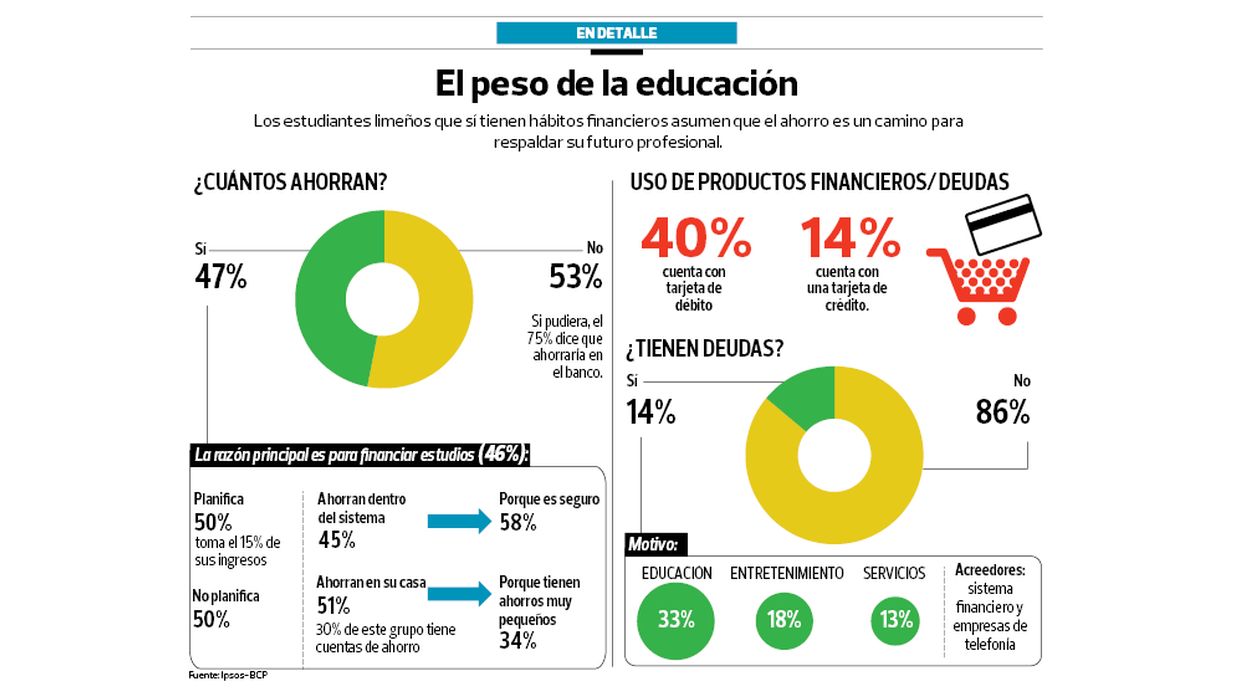

Un estudio de Ipsos para el Banco de Crédito (BCP) señala que el 53% de jóvenes entre los 16 y 26 años no ahorra en ninguna parte. Y entre los que sí ahorran, el 51% lo hace solo en su casa. Incluso el 30% de este grupo sí tiene una cuenta bancaria, pero no le da mayor uso.

Sigue a Portafolio también en Facebook

Juan José Marthans, profesor del PAD-Universidad de Piura y ex superintendente de la SBS, dice que si, por un lado, la educación financiera en colegios y universidades no ha avanzado en gran medida, tampoco las entidades financieras han desarrollado productos ad hoc para este público. Marthans cree que la familiaridad que ahora tienen los jóvenes con la tecnología de sus móviles abre oportunidades para que la banca, a través de este medio, pueda informar mejor, facilitar operaciones y, con eso, ser más confiables para este grupo.

El estudio señala también que solo el 15% de universitarios en Lima tiene un buen conocimiento sobre el sistema financiero. Pero, a pesar de eso, si los invitaran a una clase de educación financiera, solo uno de cada cinco iría. El motivo principal para no asistir es la falta de tiempo, lo que evidencia que estos temas no son una prioridad para ellos. Silvia Noriega, gerenta de Responsabilidad Social del BCP, cree que para llegar al 85% restante se deben aplicar métodos que sumen el entretenimiento a la educación.

CUENTAS Y RESPONSABILIDAD

Hay que considerar que aunque la muestra incluye a estudiantes de universidades e institutos entre los 16 y los 26 años, la edad promedio en la que un joven se bancariza está entre los 21 y 22 años, cuando ya realiza prácticas o recibe su primer sueldo. Una meta realista de ahorro está entre el 5% y 10% de los ingresos.

El principal motivo de ahorro son los estudios. Este es un tema clave que se puede aprovechar para generar productos financieros que estén ligados a la educación.

Marthans ve de forma favorable que se lancen productos de ahorro donde participen niños y añade que el uso de tarjetas prepago para consumos limitados puede servir como primera experiencia financiera en los jóvenes.

El menor ahorro y cultura financiera parece muy propio de una edad en la que no se asumen aún grandes responsabilidades. Por ejemplo, un estudio de Banamex en el 2014, sobre finanzas en los jóvenes mexicanos, muestra que la mayoría ahorra también en su casa, y si no se decide a hacerlo es porque considera que sus ingresos son aún insuficientes.

La OCDE también ha medido en 13 de sus países miembros cuál es el comportamiento de los adolescentes frente alas finanzas y encontró que solo uno de cada siete podía tomar decisiones simples sobre el gasto diario. El año pasado señaló que es importante que tanto entidades financieras como gobiernos tengan estrategias para que, a una edad más temprana, los chicos cuenten con las habilidades financieras que van a necesitar toda su vida.

UNAS 3.000 CUENTAS EN 10 DÍAS

Scotiabank lanzó al mercado la Cuenta Kids, la primera cuenta de ahorros –mancomunada– diseñada para que los niños aprendan a ahorrar y a utilizar su dinero, con la asesoría y supervisión del padre o madre.

En los primeros diez días, Scotiabank abrió unas 3.000 de estas cuentas para niños, manifestó Allyson Nash, gerenta principal de Ahorros de Scotiabank.

“Si continuamos a este ritmo, vamos a superar nuestras expectativas”, comentó.

La ejecutiva agregó que el saldo promedio que tienen esas 3.000 cuentas es de S/.100.

La cuenta paga una tasa de interés anual de 0,15% en soles y de 0,05% en dólares.

Se espera que el 70% de las Cuenta Kids se abra en Lima y la diferencia en provincias, tal como con otros productos de la entidad.

SEPA MÁS

► Difusión de hábitos. El BCP promueve las finanzas personales en la feria Todo sobre Lucas en universidades e institutos. Además, este año llegará a 33 mil escolares de secundaria.

► Falta de información. Una de las confusiones más comunes para los jóvenes se da entre la disposición de efectivo con tarjeta de crédito y el retiro con tarjeta de débito.

:quality(75)/arc-anglerfish-arc2-prod-elcomercio.s3.amazonaws.com/public/LTJBVBOMMRBXNMBHRT7E37OGDY.jpg)

:quality(75)/arc-anglerfish-arc2-prod-elcomercio.s3.amazonaws.com/public/NSV7ZCDKVJC5NPD67ZKT7P5XNU.jpg)